6月10日(土)に日本教育会館一ツ橋ホールでひふみ投信 運用報告会が開催されました。

開場直後に行ったのですが、既に前の方から席が埋まっていて参加者の関心の高さが伺えました。ひふみ投信のセミナーに初参加という方も半数くらいいてカンブリア宮殿効果はまだまだ続いていると感じました。

半年前はカンブリア宮殿の取材が入っていた運用報告会ですが、今回はカンブリア宮殿を見てひふみ投信への投資を始めた方が中心だったようです。話の内容もいつもの内容に加えて誤解を招かないように注意を促す場面が多かったのはテレビの効果で短期的な成果を求めがちな新規のお客さんに対して長いお付き合いをしたいというレオスさんの姿勢の現れだったのではないでしょうか。

という事で、メモを元にレポートします。

レオス・キャピタルワークスについて

最初にレオス・キャピタルワークス創業者の一人でもある取締役運用本部長湯浅さんからレオス・キャピタルワークスとひふみ投信についての説明がありました。

レオス・キャピタルワークスの企業理念は「資本市場を通じて社会に貢献します。」

銀行や証券会社などの子会社ではなく、自分達が目標を立ててお客様のために投資をするための会社を起業したという創業の想いから始まり、レオスの運用資産が増えているけれども資産残高と基準価額は別なのでお客様は慌てて投資する必要はないという事も話されていました。

レオスではひふみシスターズ(ひふみ投信、ひふみプラス、ひふみ年金)以外に機関投資家向けの運用を行っていますが、世界最大のソブリンウェルスファンドであるノルウェーのソブリンファンドの資金も預かっていて、130兆円のうちの3%を外部の運用会社に委託していて、日本からはレオスとスパークスの2社が選ばれているそうです。

日本で一番の運用会社になるために今後もお付き合いいただきたい。

ひふみ投信のコンセプト

続いて取締役の白水さんからひふみ投信について説明がありました。

ひふみ投信のコンセプトは「ためて、ふやして、進化する。」

ヒトが背負っているイカのようなものは「ひふみろ」。投資商品で唯一のゆるキャラ。今年はゆるキャラグランプリへの出場も考えているので応援して欲しいと言っていました。

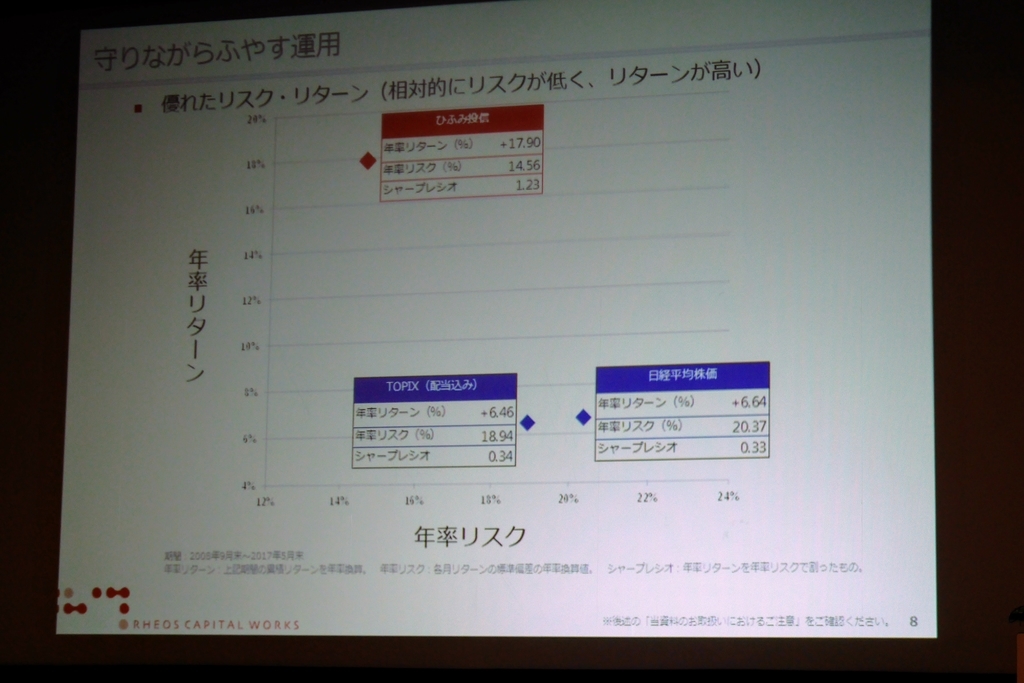

ひふみ投信は守りながらふやす運用をし続けて2008年10月に運用を開始してから今までで基準価額は1万円から4.2万円になりました。投資信託を見る一つの指標としてシャープレシオがありますが、ひふみ投信のシャープレシオは1.23。これは日本株のインデックスである日経平均の0.33、TOPIX(配当込)の0.34と比較するとリスクを抑えながらリターンの高い運用が出来ていることを示しています。

こうした高いシャープレシオがR&Iファンド大賞の受賞につながっています。

(ひふみ投信、ひふみプラスはR&Iファンド大賞2017のNISA 国内株式部門の最優秀ファンドを受賞しました)

ひふみ投信の運用報告(2016/10〜2017/3)

レオス・キャピタルワークス代表取締役で最高投資責任者 ひふみ投信を運用している藤野さんからひふみ投信の運用報告がありました。

レオスでは受益者ではなくお客様と呼んでいます。金融機関の常識と違う事をしようとしていて良い商品をより安く提供したいと思っています。よい成績でより信託報酬や手数料を低く、皆さんにサービスしたいと思います。

2016年10月〜2017年3月までひふみ投信は+18.8%、TOPIX(配当込み)は+15.6%でした。ひふみ投信が不得意な相場は名前が付くような大きな相場。例えばアベノミクス相場の初期や黒田バズーカ、トランプ相場など。そうした時は全員参加型の上昇になるため工夫した会社よりも有名な会社のリターンが高くなる傾向にあるから。

昨年10月にトランプ相場がありましたが、ひふみ投信もついていくことは出来ませんでした。12月にトランプ相場が終わって3月に追い抜いたのがこの半年の出来事でした。最終的にインデックスに+3%勝ちましたが後半捲って勝った事になります。ひふみ投信は市場が膠着状態になると強くなります。

過去を振り返るとところどころ下がっていることがわかります。2008年10月にはリーマンショックがありましたが、その時も20%くらい下がりました。ひふみ投信は下がらないのではなく、下がった後の反発力が凄いのです。ひふみ投信は1ヶ月から1ヶ月半くらいで戻していますが、インデックスはもっと長い時間をかけて戻しました。

ひふみ投信はこれからもなんとかショックの度に下がります。守りながらふやすと言っていますが下がることを防ぐことは出来ません。プロだったら予測しろと言われますが、残念ながらそれは出来ません。

マーケットは根本的に予測できないもので予測できないことをするのはギャンブルと一緒です。予測できないものに時間をかけるのは無駄で、いい会社に投資をするのが一番の防御になります。

マーケットが下がる時はとにかく株を持っていたくないので優良だろうがなんだろうがとにかく売られます。でも、少し時間がたって落ち着いて買い直そうとした時に何を買うかというと以前は高くて手が届かなかったよい会社の株を買おうという事になるのです。結果的に下がった後の反発力が高いのはよい会社に投資しているからです。

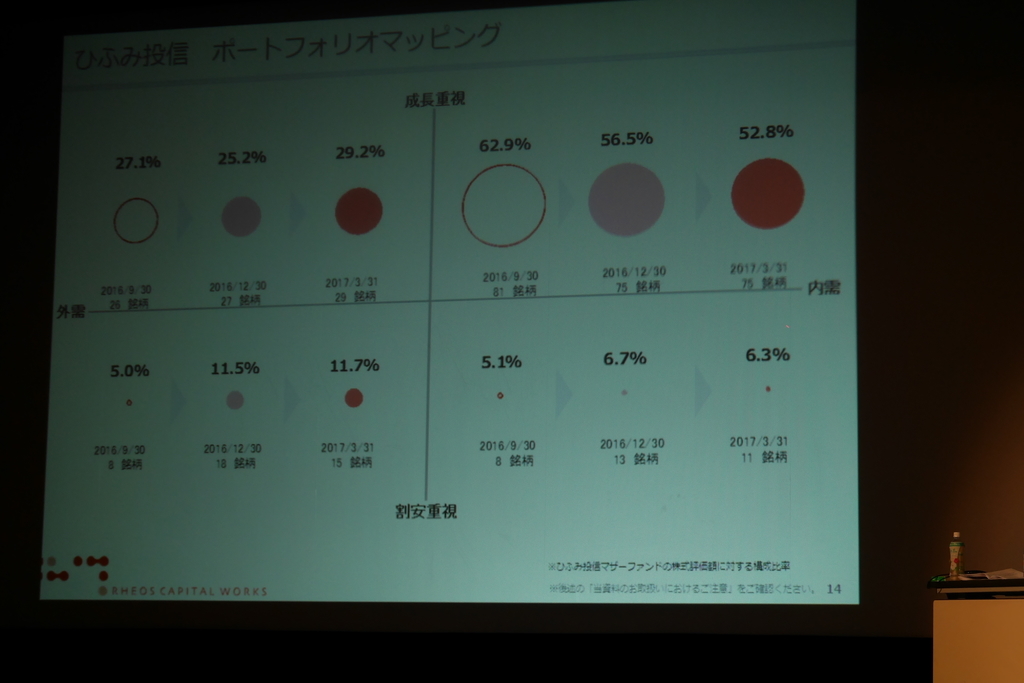

ポートフォリオは内需中心から外需中心に変わりつつあります。

日本の景気が悪いときは内需で成長する銘柄に投資をします。景気がよくなるのであればより上がる会社に投資をしようという事で製造業の比率が高くなっています。

運用成績寄与度の高い銘柄解説

シニア・アナリストの佐々木さんからこの半年で運用成績に寄与度の高い銘柄についての解説がありました。

アナリストの仕事は鵜飼いの鵜です。魚を捕ってきて鵜匠(ファンドマネージャー)にどうですかと持ってきた結果ポートフォリオに組み入れたり組み入れなかったりします。

ここで紹介するのはあくまでも期間上位と下位なので良いも悪いもありません。よく、寄与度の低い銘柄をなぜ売らないのかと言われますが、あくまでも今(この半年)ではなかったというだけの話です。

寄与度の高い・低い銘柄を見て一言で言うと有名な会社があまりありません。任天堂や昔カセットテープを作っていて有名だったTDKくらいでしょうか。半導体や液晶、通信関係に積極的に投資しています。外需の成長重視の銘柄としてこういった銘柄が入ってきています。

これまで外需銘柄は為替感応度が高くて円高で儲からないと言われていましたが、スマホやテレビの買い換えサイクルが来ていたり家の中に占めるテクノロジーベースの製品が増えるに連れて通信インフラが強化されています。

Facebookを見ていると動画広告が増えたと感じると思いますが、大量の動画を見るという事はそれだけの大量の通信量をさばく必要があるということでもあります。見えないところで大量の設備投資がなされています。

寄与度の高かった銘柄

WASHハウス

設備投資からいきなり洗濯屋の話になりますが、WASHハウスは宮崎県に本社のあるコインランドリーの会社です。コインランドリーの会社で上場しているのは世界でもこの1社だけです。日本でコインランドリーを使っているのは人口の3%。これを倍にすると成長産業だと社長は考えたそうです。ニーズが増えているのはふとんなどの洗濯。アレルギー疾患患者が増えているので近所にコインランドリーが出来るとふとんを持って行って洗ってみるそうです。

山一電機

iPhoneなどにはデータを処理するCPUが入っていますが、製造工程でちゃんと動作するのか検査するために使うバーンインソケットの世界シェアトップの会社です。スマホなどだけでなく自動車の電装化も進んでいる中でニーズは増えています。

アルバック

液晶製造装置が主力の会社です。スマホなど液晶ディスプレイが必要とされる場面は増え続けています。

メガチップス

世の中では電波の種類が増え続けています。受信した電波がなんなのか捌く必要があり、それをしているのがメガチップスのチップです。任天堂スイッチのカートリッジの中のチップも手がけています。

寄与度の低かった銘柄

日本写真印刷

ディスプレイの貼り合わせに印刷技術を応用しています。ちょっと組み入れるのが早すぎて今回は結果が出ませんでした。

ハーツユナイテッドグループ

ゲーム機だけでなくコンテンツも増え続けています。また、車の電装化も進んで自動車もネットにつながる時代です。そうすると本当にそのプログラムは動いているのか確認する必要があります。それを人力でテストしている会社です。コンピュータやゲームが好きな人達にデバッグをしてもらっています。ローソンの玉塚さんが社長に就任するという事でも話題になりました。

続いてシニア・アナリストの八尾さんからも銘柄解説がありました。

期間の寄与度の上位、下位についてはたまたまその位置だったというだけなので気にしないようにしてください。ダイフクやTOWA、セプテーニ・ホールディングスなどは一番最初に組み入れたのは2013年〜2014年にかけて。それ以来長いお付き合いを続けています。あくまでも期間収益なのでたまたま設備投資の期間にあたったりすると一時的にパフォーマンスが悪くなることもあります。投資は将来への希望を募るものです。

セプテーニ・ホールディングス

佐藤社長と何度も面談させていただいていますが、この会社の社是が好きなんです。

「ひねらんかい。」ひねるというのは頭をひねる、知恵を出そう、ビジネスをしよう、人生を楽しもうという事。

動画の広告が増えていますが、FacebookやTwitterなどでの動画広告で日本No1の会社です。たまたま大口受注のあった反動で足下伸び悩みました。

GANMA!というスマホで読む漫画のサービスを始めています。佐藤社長は漫画の収集かで自宅に数千冊の漫画があってほぼ全て網羅して読んでいます。世の中が発達すると人間は暇になると考えています。AIで仕事が取って代わられるとネガティブになるのではなく、単純作業を代替してくれる存在でAIが生活に入ると人間は暇になるという考え方です。

ローマ時代、周辺の国を植民地化して奴隷として働かせて暇になったローマ人は闘技場を作ったり文化、哲学を考えたりするようになりました。現代ではひまつぶしとして漫画や新聞、ゲームなどがあります。その暇つぶしがスマホで出来るようになりました。

電車の中で老若男女がゲームをしているのが珍しくなくなりました。いずれ漫画がそうなるのではないかと考えています。そこで漫画を自分達で出そうと出版社化していて漫画家の卵を社員にして給与を払って漫画を書くことに集中してもらっています。漫画を在庫として持ってしまうんです。

ディズニーも最初は漫画からスタートしました。世界にも飛び出していけるチャンスはあるだろうと見ています。

時間を味方につけて、長期での収益拡大を見守っています。

今後の運用方針

再び藤野さんに戻って今後の運用方針の説明がありました。

寄与上位、下位銘柄の話がありましたが、パフォーマンスが出た銘柄はむしろ削って出ていない銘柄を追加投資していることもあります。もちろん見通しが違ったと全売却することもありますが。「藤野さん、これが買いリスト、売りリストですか?」と聞かれる事がありますがそうではありません。

日経平均が2万円を超えてきて天井だと思う人もいると思いますが、だいぶ日本は変わりつつあるのではないかと感じています。1999年に就職して以来日本のマクロ経済は右肩下がりだったわけですが27年間暗いのが変わりつつあると感じています。

レガシーな会社の経営者に覇気が無く、やる気がない人が多かったのですが最近感じるのは中堅中小企業や大企業の中にも光が灯ってきたということです。大企業の子会社でも経営者にやる気がなかったのに、ちょっと変えようという動きが出てきました。

2017年3月期の決算を見ていて製造業の人達が割り切ったなと思いました。世界の2つの経済の推進役はアメリカと中国です。その現実を踏まえてお客様としてよい商品を提供して成長のおこぼれを頂戴しようと現実的な対応をしようとしているのです。

Apple、Google、Amazon、Facebook、そして最近ではMicrosoftを含めたビッグ5のような会社が成長を牽引しています。かつてのソニーのように新しいビジネスモデルで収益を上げることは日本からは出てきにくくなりました。この分野は相当厳しいのでアメリカや中国でめちゃくちゃやる気のある経営者がいて投資してくれる人達がいるという背景もあります。成功したら巨万の富、失敗したらすってんてんという世界で切磋琢磨している一方で日本では挑戦は悪という考え方が若い人に多くなっています。根本的には挑戦しているベンチャーは日本より中国、アメリカに圧倒的に多くあります。

勝った奴に必要なものを提供すればよいという割り切りはアメリカと中国という世界の成長エンジンに近い恵まれた環境にある日本にとってよい選択です。現実的には2つの上顧客がいるわけで成長力も伸びしろがあります。世界的に見てもアメリカと中国の成長のおこぼれを頂戴できる有利な状況にあります。

今年から来年にかけて結構設備投資されると思います。製造業がお金を張り始めました。日本は電子部品で強い会社が多いので必要とされています。世界中でコンピュータが爆買いされていますが、部品レベルで見ると日本もたくさん提供しています。

この間秋田の未上場の会社を訪問したらTDKからの仕事が溢れるように来るので受け切れていないと話していました。IoTや5Gなど通信速度が速くなるとコンピュータの処理が通信速度に追いつかないという現象がやってきます。新しい技術が開発されて世の中に出てくると思います。2020年以降になるとホログラムなども。技術的な飽和を迎えてこれから低成長時代がくるかもしれないと言われていましたが、再びハード面での変革が起こりそうです。

東芝メモリを海外に売り出すのは勿体ない話です。ルネサスの株の売り出しもしていますが、目先受給は厳しいですが会社の中身は良いと見ています。設備投資しないといけない時期にあたっています。

消費は弱いと言われていますが、それは給与に反映されていないから。節約、節約で来ていましたがこれから年末にかけて賞与も結構動くのではないかと見ています。この金曜日はボーナス後という事もあり銀座は空前の混雑だったそうです。

投資先はあるけれどもお金が足りていないというのが今の状況です。お金が増えて困るということはありません。

キーワードとしては引き続き「地味できれいなおじさん銘柄」と「まじめなインターネッツ」です。生産性の改善やコーポレートガバナンス・コードなどで地味できれいなおじさん銘柄の見直しが進む一方で成長による緩みや傲慢さが抜けたインターネット関連銘柄に引き続き注目してます。

東京センチュリー

東京リースとセンチュリーリースが合併した会社です。みずほ系のリース会社で銀行子会社というと出世競争に敗れた微妙な人が社長になるという半沢直樹的な事がありましたが、ちょっとリース会社と違うカルチャーを持とうと東京センチュリーでは社名からリースをぶった切りました。

新しいサービスを提供するんだと銀行による保有比率を下げて銀行系でもなくなりました。過去の成長が年率10〜15%でこれからの5年も同じように成長するのではないかと見込んでいます。PERは10倍。成長企業に与えられるPERではありません。

もしも目論見通り10〜15%の成長を続けるならば10年後には株価は2〜3倍になり、PERが今の2倍になれば株価は6倍になるかもしれません。これは成長銘柄を探すときの考え方です。世の中が偏見を持っている会社を長く保有することでリターンが出てきます。問題は待てるかどうか。この話を聞いてすぐ株を買っても半月、半年後に株価が上がっている保証はありません。あくまでも長期での話をしています。

今後の投資ポイントです。

- グローバルな財政出動(公共・インフラ投資)

- 米国景気 ゆるやかに拡大持続

- 新興国 ゆるやかな経済回復へ

- 働き方改革はつづく

- 半導体関連投資

- AR(拡張現実)、VR(仮想現実)関連

トランプさんが色々しようとしていましたが、なかなか思惑通りにいかないのがアメリカの現状です。でも地力で成長を続けると見ています。

働き方改革はこれまでのところ休み方改革でした。働くことは世の中に自分が存在していいと認める幸福感を得ることです。日本人には働く=悪という概念が多くあります。

日本人の40%は会社が好き、大好きと答え、60%の人は嫌い、大嫌いと答えました。世界で見ると日本は最低水準です。日本は世界で一番愛社精神がないんです。これが非常に問題で会社嫌いな人が集まっていては成長はありません。わくわくするような働き方に変える必要があります。

時間の経過が大事な銘柄がポートフォリオの上位に位置しています。

最後に藤野さんの新著『投資レジェンドが教える ヤバい会社 (日経ビジネス人文庫)』がじゃんけんで10名にプレゼントされて運用報告会は終わりました。